Ikke noe kodakmoment for norske banker

KRONIKK: Derfor har ikke ny teknologi ødelagt for norske banker.

Tekst: Sjur Anda, illustrasjon: Vilje Regine Knarvik Nordby

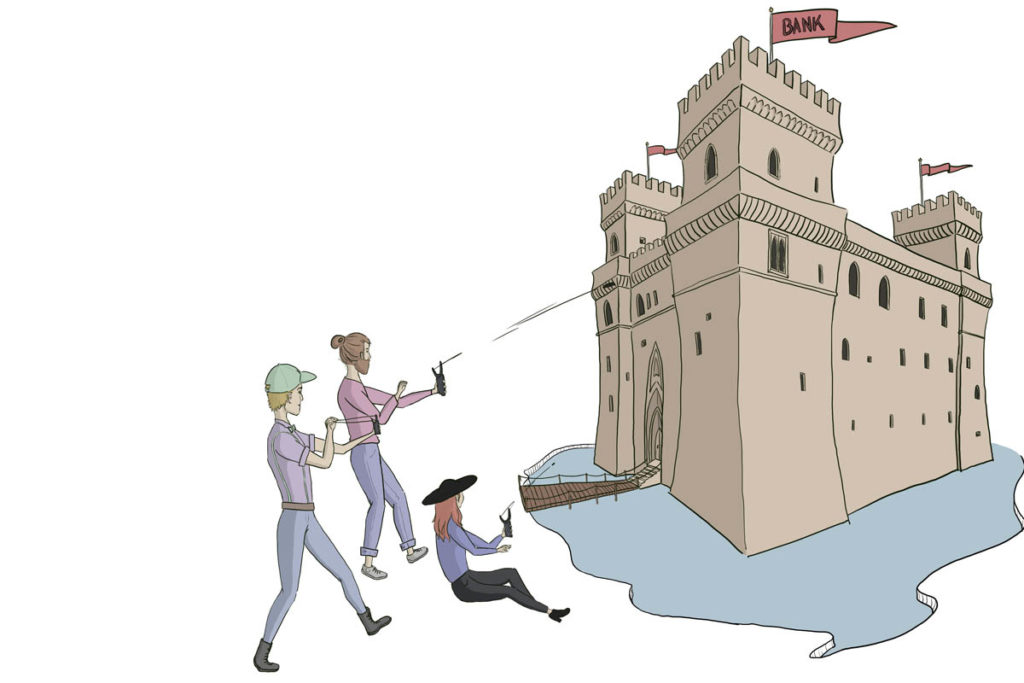

Disrupsjon! Smak litt på ordet, spennende og litt farlig, ikke sant? For noen år siden var ordet på alles lepper. Banksjefer skalv i buksene og fryktet at horder av gründere, med tøffe briller, visjonære ideer og fantastiske apper skulle snu opp ned på en næring som i prinsippet har vært lik i hundrevis av år: Et sted som passer på pengene dine, og som låner ut penger til kvalifiserte låntakere. Rådville styreledere gikk fra den ene digitaliseringskonferansen til den andre, der kodakmoment fikk en helt annen betydning enn vakre bilder. Den digitale dommedagen var nær, hvis man skulle tro trendekspertene. Det var bare spørsmål om tid før hipstergründerne var de nye banksjefene, og den eksisterende næringen nærmest lå i ruiner.

Nå, noen år senere, kan vi fastslå at de gamle vant en krig som aldri ble kjempet. DNB er fremdeles Norges største bank, og posisjonene i markedet er omtrent som før. Bankdirektørene går fremdeles i mørk dress i stedet for hettegenser. Vi har fått et knippe forbrukslånsbanker, men de er gründet på folks manglende evne til sparing, ikke på nye spennende ideer.

Det finnes noen spennende initiativ med folkefinansiering, men heller ikke dette har tatt av som forventet, selv om man her ser en gradvis stigning. Det er mer snakk om evolusjon enn revolusjon, og mer et kompliment til tradisjonelle banker enn en erstatning.

Men alle appene, alle gründerne, de uteblir. Nye banker, som Revolut, har hatt suksess utenlands, men har ikke lykkes i Norge. Hvorfor er det slik?

Det er flere momenter å peke på. Norge er et land av boligeiere. I midten av 2018 hadde hver husholdning i snitt 1 177 000 kroner i boliggjeld. I et slikt marked er pengene råvarene som holder hjulene i gang. Folk velger bank ut fra hvor de får huslån. Foreløpig har app–gründerne hatt nok med å skaffe penger til å få egen drift til å gå rundt. Det er ingen av dem som er i stand til å kunne låne ut noen milliarder. Dermed vinner de tradisjonelle bankene, uansett hvilke fine funksjoner en app måtte ha.

Norske banker er også langt fremme teknologisk. De har vært flinke, både til å utvikle egne digitale løsninger og til å kjøpe opp eller samarbeide med de mest interessante gründerne. If you can´t beat them, buy them. Norges mest kjente og suksessrike fintech-app Vipps ble for øvrig startet i DNB, eies nå av en rekke banker, og tjener ikke penger. Samarbeid i bransjen har holdt de små aktørene ute.

I tillegg er bankdrift et gjennomregulert område, der det er krevende å starte opp. Man skal ha orden på et complianceregelverk som stadig eser ut. Ikke helt enkelt for en liten startup.

Tillit er et annet nøkkelord. Norske kunder har tillit til eksisterende banker. Tillit er noe man fortjener, ikke noe man får. Å komme inn i et marked der de eksisterende aktørene har så høy tillit, er tøft. Da skal du virkelig ha noe spesielt å komme med.

Men PSD2 da? Vil ikke det snu opp ned på ting? PSD2 vil etter hvert føre til endringer i bransjen, bankene er tvunget til å åpne opp for tredjepart. Men også her vil de som satser, møte på kundens behov for boliglån og et ønske om å ha alt på én plass.

Lever da norske banker trygt, og kan styrelederne og direktørene lene seg tilbake i godstolen og fortsette å telle penger som ruller inn i strie strømmer? Selvfølgelig ikke. Truslene vil ikke komme fra små aktører med gode ideer. De vil komme fra store aktører, med breddfulle pengebinger og øynene festet på verdensdominans. Det handler selvfølgelig om big tech. Google, Apple og Amazon sprer sitt økosystem over hele verden. De har en unik innsikt i kundenes atferd og vet mer om folks ønsker og interesser enn folk selv. Og folk har et langt tettere og mer intimt forhold til disse amerikanske gigantene, enn de har til banken sin. Daglig bruker de selskapenes tjenester. Hva skjer den dagen bankkunden får tilbud fra Google om boliglån til en langt lavere rente enn de norske bankene tilbyr, med smidige søknadsprosesser og alt på plass i en telefon kundene allerede har? Da får de norske bankene et problem. Det finnes ingen konferanser som styreledere og direktører kan oppsøke, som gir dem løsningen på denne utfordringen.